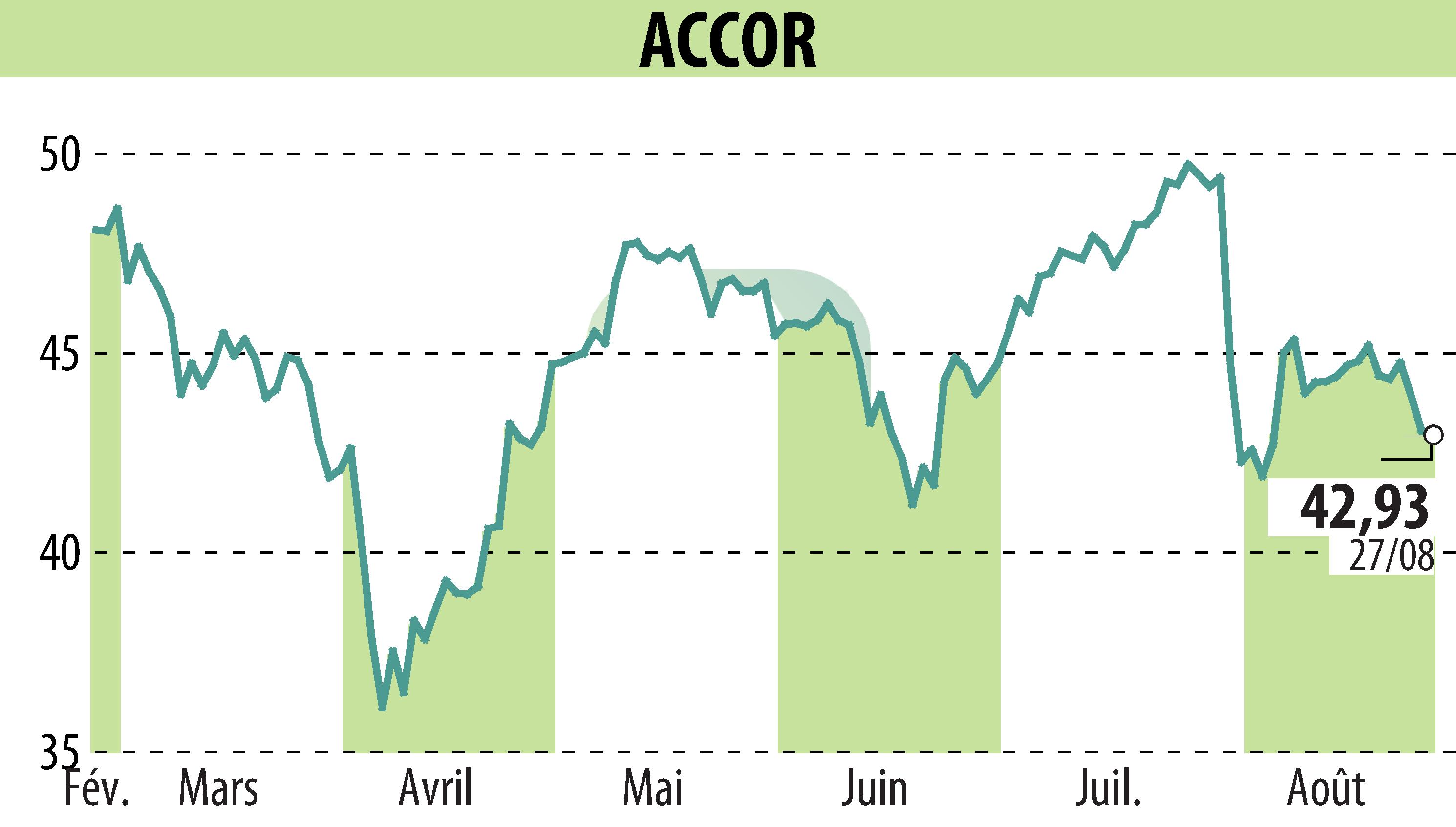

sur ACCOR (EPA:AC)

Accor conclut avec succès une émission obligataire de 500 millions d'euros

Le 27 août 2025, Accor a annoncé le succès de son émission obligataire de 500 millions d'euros sur une période de 7 ans, avec un coupon annuel de 3,625%. Cette opération a été sursouscrite trois fois, témoignant de la confiance des investisseurs en la solidité financière du groupe. L'émission vise à refinancer une obligation de 600 millions d'euros venant à échéance en février 2026.

Citi, Crédit Agricole CIB et Société Générale ont coordonné l'opération, soutenus par BofA Securities, CIC, MUFG et Natixis. La dette à long terme d'Accor est notée BBB- par Standard & Poor’s et Fitch Ratings. Cette démarche s'inscrit dans la stratégie d'Accor pour tirer parti des conditions de marché favorables et allonger la maturité de sa dette.

R. E.

Copyright © 2026 FinanzWire, tous droits de reproduction et de représentation réservés.

Clause de non responsabilité : bien que puisées aux meilleures sources, les informations et analyses diffusées par FinanzWire sont fournies à titre indicatif et ne constituent en aucune manière une incitation à prendre position sur les marchés financiers.

Cliquez ici pour consulter le communiqué de presse ayant servi de base à la rédaction de cette brève

Voir toutes les actualités de ACCOR