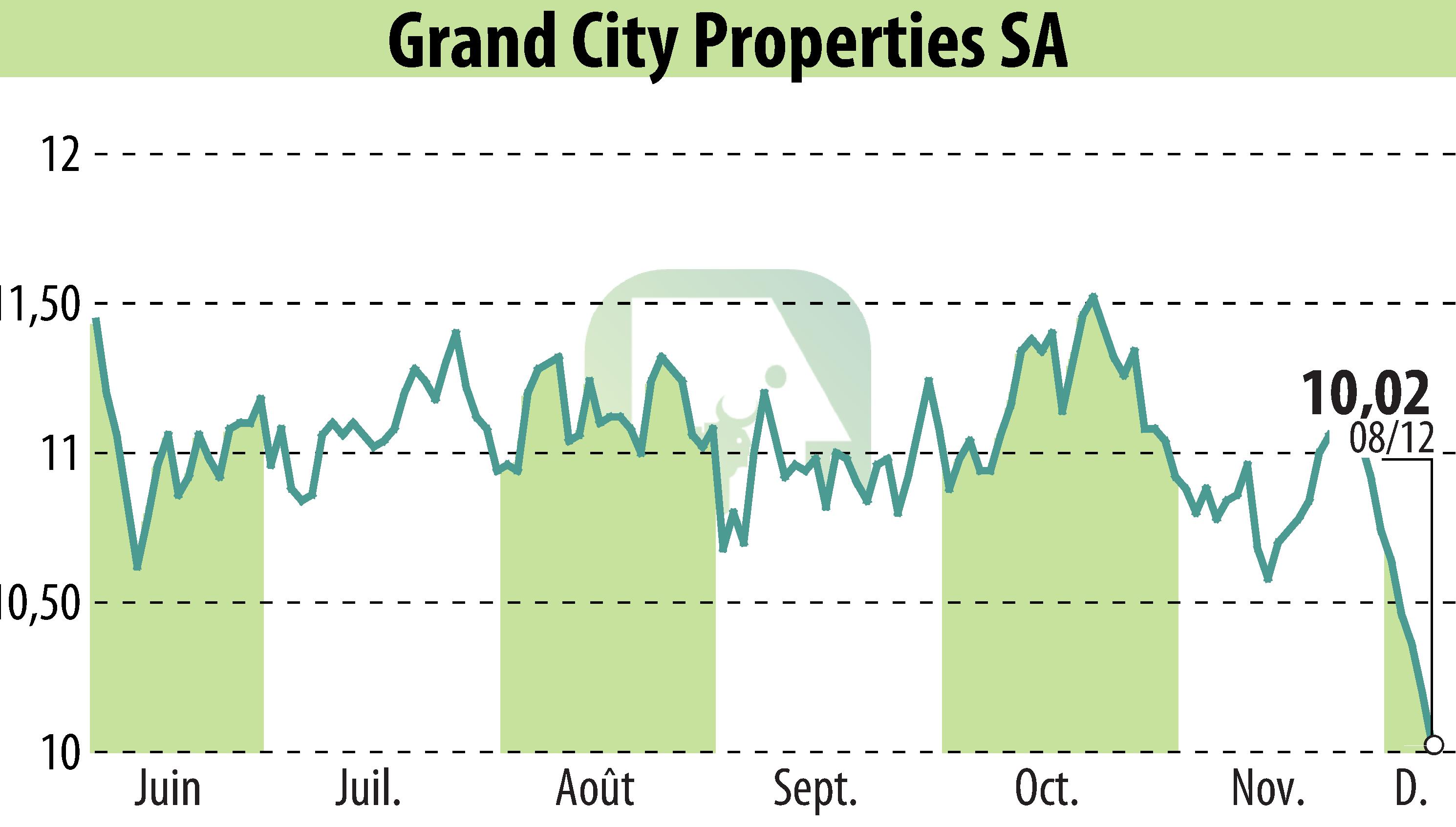

sur Grand City Properties S.A., (ETR:GYC)

Grand City Properties finalise le refinancement de ses obligations perpétuelles

Grand City Properties SA a mené à bien son offre publique d'achat sur ses obligations perpétuelles, annoncée la semaine dernière. Cette opération s'inscrit dans sa stratégie de refinancement par des obligations à taux d'intérêt plus élevés. La société a émis 600 millions d'euros de nouvelles obligations perpétuelles assorties d'un coupon de 4,75 %, tout en prévoyant de racheter environ 500 millions d'euros d'obligations à taux d'intérêt plus élevé.

Ce refinancement devrait permettre à la société d'économiser environ 7 millions d'euros par an en paiements d'intérêts. Il est également favorable à ses indicateurs de crédit selon la méthodologie de S&P. Par ailleurs, Grand City Properties a entamé le refinancement de 700 millions d'euros d'obligations perpétuelles à 1,5 %, en rachetant environ 100 millions d'euros avant la première échéance de remboursement anticipé en 2026.

Cette initiative financière proactive vise à améliorer les résultats financiers et à maintenir des cotes de crédit favorables.

R. E.

Copyright © 2026 FinanzWire, tous droits de reproduction et de représentation réservés.

Clause de non responsabilité : bien que puisées aux meilleures sources, les informations et analyses diffusées par FinanzWire sont fournies à titre indicatif et ne constituent en aucune manière une incitation à prendre position sur les marchés financiers.

Cliquez ici pour consulter le communiqué de presse ayant servi de base à la rédaction de cette brève

Voir toutes les actualités de Grand City Properties S.A.,