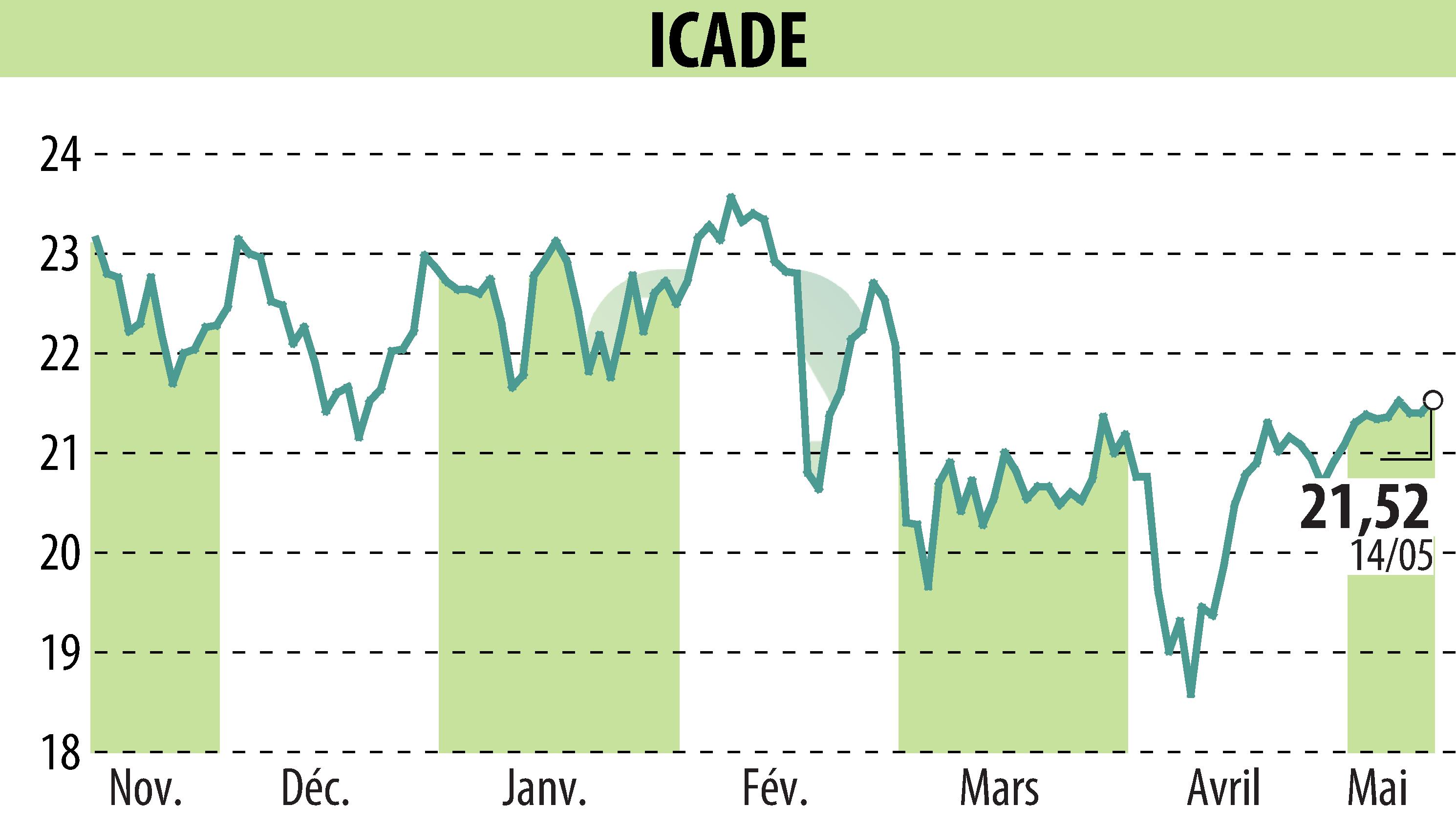

sur ICADE (EPA:ICAD)

Icade émet avec succès un Green Bond de 500 M€ à 10 ans

Icade a annoncé le succès de l'émission de nouvelles obligations vertes pour un montant de 500 millions d'euros. L'émission, sursouscrite trois fois, sera à échéance en mai 2035. Ce retour sur le marché primaire souligne la confiance des investisseurs dans la qualité de crédit du groupe, notée BBB par S&P.

Le spread pour cette émission se fixe à 197bps avec un coupon annuel de 4,375%. Les fonds financeront des projets respectueux de l'environnement selon le Green Financing Framework d'Icade. Cette émission entre dans le cadre du programme EMTN.

Simultanément, Icade a lancé une offre de rachat sur quatre souches obligataires existantes, qui se clôturera le 21 mai 2025, permettant une gestion proactive de la dette.

Cette émission a été réalisée par un syndicat bancaire incluant BNP Paribas, Crédit Agricole et d'autres.

R. P.

Copyright © 2026 FinanzWire, tous droits de reproduction et de représentation réservés.

Clause de non responsabilité : bien que puisées aux meilleures sources, les informations et analyses diffusées par FinanzWire sont fournies à titre indicatif et ne constituent en aucune manière une incitation à prendre position sur les marchés financiers.

Cliquez ici pour consulter le communiqué de presse ayant servi de base à la rédaction de cette brève

Voir toutes les actualités de ICADE