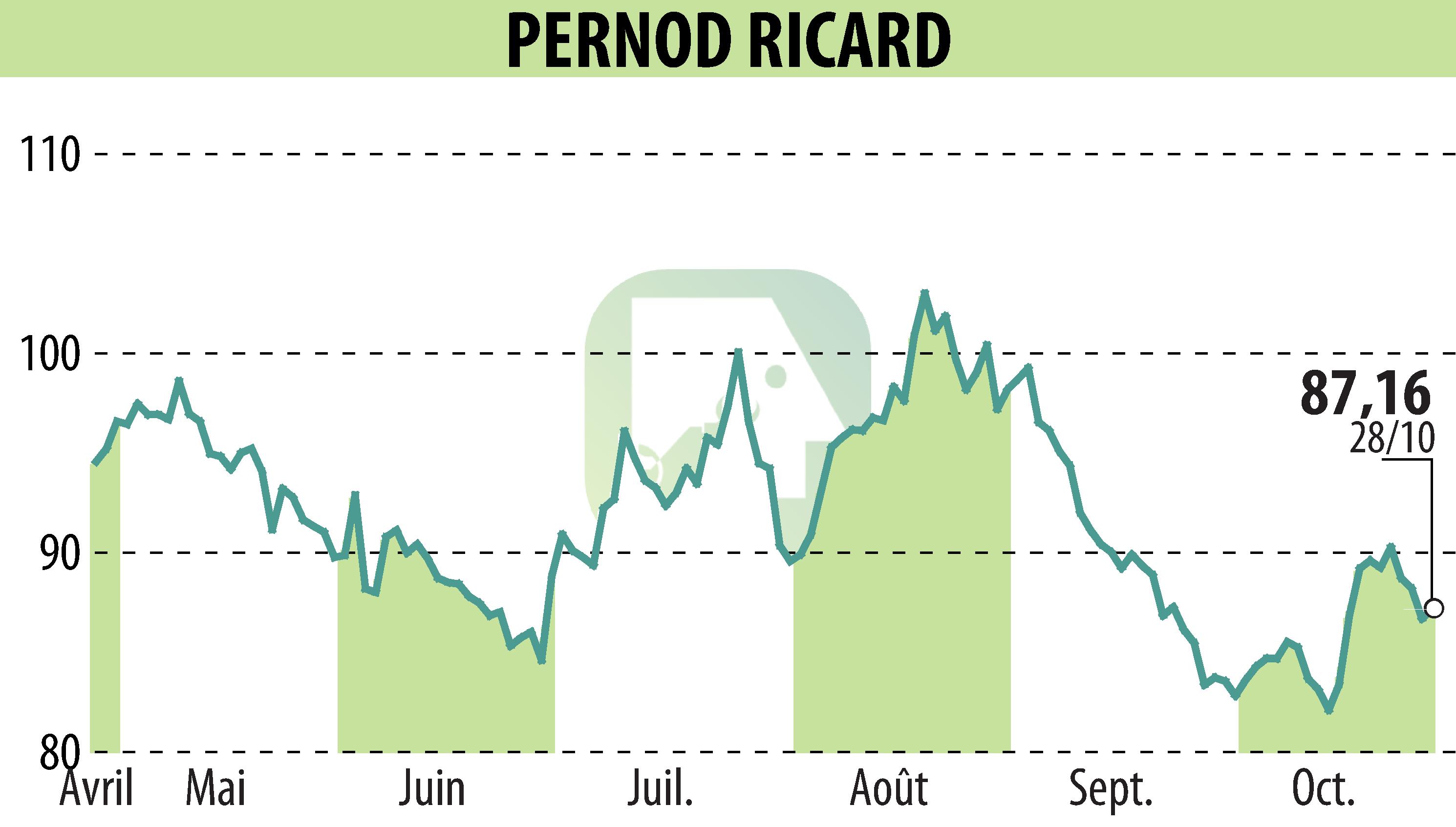

sur PERNOD RICARD (EPA:RI)

Pernod Ricard finalise une émission obligataire de 1,2 milliard d'euros

Pernod Ricard a annoncé le succès de son émission obligataire de 1,2 milliard d'euros, assortie de conditions avantageuses dans un contexte de marché favorable. Les obligations, libellées en euros, sont divisées en deux tranches : une tranche à long terme de 7 ans et une tranche à long terme de 11 ans, d'un montant de 500 millions d'euros chacune. La tranche à 7 ans présente un taux de coupon de 3,25 %, tandis que celui de la tranche à 11 ans est fixé à 3,75 %.

Le règlement des deux tranches est prévu pour le 4 novembre 2025, avec des échéances respectives les 4 février 2033 et 4 février 2037. L'émission a rencontré un vif succès auprès des investisseurs, permettant une valorisation à des spreads compétitifs. Par ailleurs, Pernod Ricard a finalisé un placement privé de 200 millions d'euros sur deux ans.

Le produit net de l'émission sera affecté aux besoins généraux de l'entreprise et les obligations devraient être négociées sur Euronext Paris. Moody's et Standard & Poor's devraient attribuer respectivement les notations Baa1 et BBB+ à l'émission.

R. P.

Copyright © 2026 FinanzWire, tous droits de reproduction et de représentation réservés.

Clause de non responsabilité : bien que puisées aux meilleures sources, les informations et analyses diffusées par FinanzWire sont fournies à titre indicatif et ne constituent en aucune manière une incitation à prendre position sur les marchés financiers.

Cliquez ici pour consulter le communiqué de presse ayant servi de base à la rédaction de cette brève

Voir toutes les actualités de PERNOD RICARD